A cégfelvásárlás motivációja sok esetben a szinergiák realizálása, amelyek többek között a mérethatékonyságból vagy egyéb tényezőkből fakadó költségcsökkentési lehetőségeken alapul.

A cégfelvásárlás motivációja sok esetben a szinergiák realizálása, amelyek többek között a mérethatékonyságból vagy egyéb tényezőkből fakadó költségcsökkentési lehetőségeken alapul.

A bejegyzés első részében megnéztük, hogy milyen feladatok kapcsolódnak az integrációhoz. Ugyanakkor a tranzakcióhoz és integrációhoz kötődően feladatoknak vannak olyan átmeneti, egyedi költségei, amelyek rövid távon merülnek fel, ezért a tranzakció elején ezekkel érdemes számolni. Illetve ezeket érdemes a tranzakció olyan járulékos költségének tekinteni, amelyek az eladónak fizetendő vételáron felül növelik a „bekerülési értéket” és mint ilyen a jövőbeni hozamokból szükséges azokat megtéríteni.

Lehetnek ezeket között olyan költség tételek, amelyeket "meg lehet spórolni", de a gyakorlat azt mutatja, hogy az esetek többségében ezek a megspórolt költségek a kockázatokat növelik!

Nézzük mik lehetnek azok a költségek azok a költségek, amivel érdemes számolni?

Tranzakció közvetlen költségei

Tranzakció közvetlen költségei

- előkészítés szakértői költségei (átvilágítás, értékelés, tranzakciós tanácsadás)

- jogi tanácsadás, szerződéskötés

- finanszírozási költségek – finanszírozás előkészítés, folyósítás

- „dealmaker” költségek - közvetítői, tanácsadó sikerdíjak

- kommunikációs költségek – nyilvános, tőzsdei cégek esetében merül fel elsősorban

- tranzakciós és tárgyalási folyamat járulékos költségei (utazás, szállás)

Integráció lebonyolításával járó „menedzsment” költségek

- integrációs folyamat megtervezésébe és menedzselésébe bevont külső szakértők, tanácsadók díjai, interim management

- tranzakciós könyvvizsgálati feladatok – összeolvadási mérlegek készítése, vételár allokáció (purchase price allocation - PPA)

- integrációért felelős vezetők, bevont munkatársak költsége (ez nehezen számszerűsíthető, mert alapvetően abból fakad, hogy esetlegesen az alapvető feladataikat nem tudják ellátni)

- jogi és hatósági/felügyeleti költségek a felvásárlás, összeolvadás jóváhagyásához kapcsolódóan

- utazás, szállás költségek – az „onsite” munkára delegált integrációs csapatok kapcsolódó

Integráció miatti változások költsége

- brand és arculatváltás

- új IT rendszerre való átállás (jellemzően a felvásárolt vállalatnál történik)

- felesleges irodák, telephelyek bezárása (szerződések lezárásának költsége, költözés)

- duplikált folyamatok, munkaerő megszüntetésével járó költségek vagy éppen a folyamatok változása miatt az új munkakörök kialakításának költsége (pl. oktatás, új munkaállomások)

- pénzügyi, riporting rendszerek összehangolása

- a menedzsment változásával járó közvetlen költségek (elbocsátás, új menedzsment tagok fejvadászati díjai)

- egyéb járulékos költségek

A tranzakciós és integrációs költségek mértéke az ügylet méretétől, a cégek és összeolvadás komplexitásától, a bevont külső szereplő körétől (finanszírozó, tanácsadó, közvetítő, jogász stb.) és számos egyéb tényezőtől függ, ezért elég széles határok között mozoghat, de jellemzően az ügylet értékének legalább 1-2%-át kiteszi és akár lehet 10%-is nagyon komplex, sok integrációs munkával jár összeolvadás esetén.

Hogyan hatnak a megtérülésre?

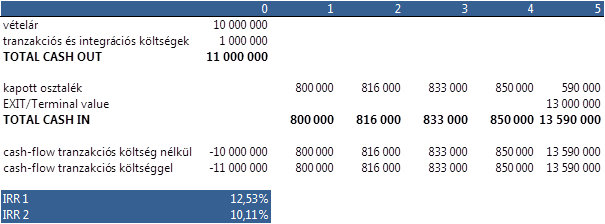

A fenti egyszerű kalkulációban látható, hogy egy komplexebb és költséges, a vételár összegének 10% elérő költségű tranzkaciós és integrációs folyamat az adott példában több mint 200bp-al csökkentette az ügylet belső megtérülési rátáját. Azoban azt nem jelenthetjük ki (sőt!), hogy érdemes megspórolni ezeket az elemeket, hiszen mind a működőképesség, mind a szinergiák realizálása szempontjából fontos lehet.